初心者でも始めやすい投資として近年注目されている“投資信託”

「興味もあるし始めたいと思っているけれど、どんな商品を選べばいいのか分からない…」そんなことはありませんか?

この記事では、あなたにあった投資信託を選ぶためのポイントについて、解説していきます。

- 投資信託の特徴、メリット、デメリット

- 投資の目的を明確にすることが適切な商品選びにつながる

- 商品を選ぶときの注意点

目次

投資信託とは

投資信託とは、簡単にいうと、投資のプロにお金を預け、プロがそのお金を大きな資金源として株式や債券に投資・運用をおこない、お金の出資額に応じて運用成果が分配される仕組みの金融商品です。

自分で値動きなどをこまめにチェックする必要がないため、投資初心者の方や、時間がなく忙しい方に人気な投資方法となっています。

投資信託のメリット

投資信託の特徴として、個別株式などとは異なり数千円~1万円程度の少額からでも始められる点が挙げられます。毎月一定額をコツコツ投資する積立投資を利用すると、さらに少額の100円から投資を始めることも可能です。

また、投資のリスクを減らすためには「資産」「地域」「時間」の分散が有効と言われますが、投資信託を利用すると手軽に分散投資が可能になります。

資産(銘柄)の分散

株式の銘柄や資産はそれぞれ異なる値動きをし、株式と債券のように経済動向に応じて反対の値動きをするものもあります。

投資信託では、このような異なる銘柄や資産の値動きの違いに注目し、特定の資産が値下がりしてもほかの資産の値上がりでカバーできるよう、さまざまな種類の銘柄や資産に分散して投資をすることで、資産の価値変動リスクを軽減します。

地域の分散

株式の銘柄や資産のように、投資する対象が存在する地域についても、日本だけではなく世界中から選択することができます。

地域や国に関しても、たとえば国内と国外、新興国と先進国といった値動きが異なる複数の地域の資産を保有することで、保有している資産の地域差から生じる価値変動リスクを軽減します。

時間(時期)の分散

時間の経過による値動きに着目し、積立投資のように少額かつ一定金額を定期的に購入することで、価格変動リスクを抑えることができます。

これはドル・コスト平均法とよばれる手法で、一定金額を定期的に購入することにより1回あたりの投資価格が平準化され、結果、経済動向や投資時期によって生じる価格差を最小限に抑えながら、運用することが可能になります。

投資信託のデメリット

一方、投資信託も投資の一種ですので、預金とは異なり元本保証はありません。投資のプロが運用していたとしても、運用成績によっては元本割れをすることもあります。

また、投資信託は購入時・保有時・売買時にそれぞれ手数料が発生します。ノーロードファンドといわれる購入時の手数料がかからないものもありますが、保有時の手数料(信託報酬)は年間数%という割合ではありますが、保有している限りかかります。

投資信託を始める前に

投資を始める場合、多くの方が“お金を増やしたい”を理由に始めると思います。では、そのお金はどうして必要なのでしょうか?

ここからは、投資信託を始める前に確認していただきたいポイントをお伝えします。

投資の「目的」「目標金額」「期間」を明確に

投資を始める前に必ず、何のために、いつまでに、どのくらいのお金が必要か、投資するための「目的」「目標金額」「期間」を確認しましょう。

この点を整理すると、目的に対してどのくらいのお金を投資すればいいのか判断ができます。また、あなたが投資を続けるうえでの目標となり、モチベーション維持にもつながります。

何のために始める?

老後資金や子どもの教育費、旅行や趣味のための資金など、いろいろな目的がありますね。目的がわかると、おのずと「目標金額」「期間」もイメージできませんか?

同じ目的であっても、収入や貯蓄状況に応じて人それぞれ必要な金額は変わってきますし、年齢によってそのお金が必要になる時期も変わってきます。

ご自身の状況にあてはめて、始める目的を再確認しましょう。

どのくらい必要?

目的が決まったら、どのくらいの金額が必要なのか試算してみましょう。

たとえば、目的が「子どもの教育資金」の場合、進学先によって大きく金額が異なります。公立・私立の違いや、理系・文系によっても金額が変わってきますので、目的に応じてどのくらいの金額が必要か、しっかりと検討する必要があります。

そのお金はいつ使う?

目標金額が決まったら、そのお金がいつまでに手元に必要か、時期を確認しましょう。それによって、投資信託に活用できる「期間」も決まってきます。

たとえば、35歳の方が「老後資金」として「2000万円」を「定年(60歳)」までに貯める場合、25年間という長期の投資期間をもつことができます。

この場合、25年という「時間」を味方につけ、積立投資で値上がりを期待できる株式中心の商品を選び、リスクとリターンをとって積極的に運用してみる、という選択ができます。

また、選択肢の一つとして、老後の資金づくりとして活用できる非課税制度「iDeco(個人型確定拠出年金)」を活用し、税制優遇を受けながら投資をしていくという方法も選べます。

このように「目的」「目標金額」「期間」が決まると、おのずと商品の選択肢がわかってきます。

投資信託には余裕資金を使おう

投資信託は預金と異なり、お金が必要となった場合にすぐに換金できるものではありません。翌営業日に換金できる商品もありますが、一般的には3~4営業日、商品によっては5~8営業日程度かかる場合もあります。

そのため、緊急時の資金として投資信託の資産をあてにしてしまうと、急に必要になった場合に対応できないこともあります。

元本割れのリスクもあることから、生活費の3~6か月程度のお金を緊急予備資金として預金等で確保しておき、投資信託にはそれ以外の余裕資金を使うようにしましょう。

投資信託の商品を選ぶ4つのポイント

では、投資信託の商品を選ぶ際、どんな点に気を付けたらいいか、解説していきます。

どのような商品があるのか

投資信託にはさまざまな運用対象がありますが、代表的なものとして株式(国内、新興国、先進国)、債券(国内、新興国、先進国)、REITと呼ばれる不動産投資(国内・国外)などが挙げられます。

一般的に、債券はリターンも低い分リスクも抑えられ、安定的に運用できるとされています。REITや株式はリターンが多い分リスクが高くなり、積極的な運用とされています。

また、国内よりも外国、外国の中でも先進国より新興国の順で、リスク・リターンが大きくなっていきます。

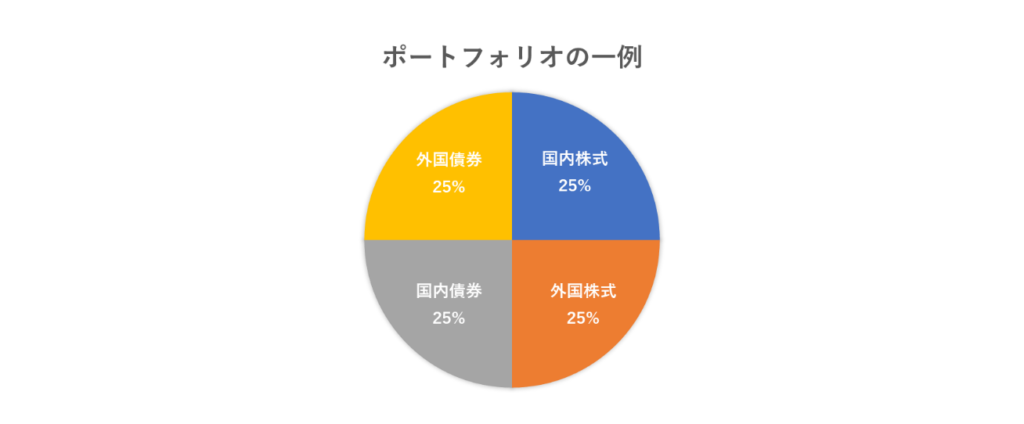

こうした商品の組み合わせを「ポートフォリオ」といい、その商品の割合によってリスクやリターンの大小が決まるといわれています。

個別の投資信託を組み合わせて、自分自身でポートフォリオを組むこともできますが、あらかじめ株式や債券などの運用対象をバランスよく組み合わせた「バランス・ファンド」といわれる商品も用意されています。

また、商品の運用方針の違いによって、日経平均株価やTOPIX(東証株価指数)といった指数に連動した運用を目指す「インデックス・ファンド」と、指数以上の成果を目指す積極的な運用の「アクティブ・ファンド」にも分けられます。

どのくらいのリスクをとれるのか

リスク許容度は、収入や貯蓄の状況、投資経験や年齢によって変わってきます。

年齢をひとつの指標としてみてみましょう。

たとえば30~40代の働き世代なら、今後のライフイベントとして出産・育児・住宅購入などが考えられ、出費がかさむ世代です。

その場合、出費にも対応しつつ、日常の生活に支障のない範囲で投資をおこない、効率的に運用ができるようポートフォリオを組むといいでしょう。

リスクを抑えつつ、ある程度のリターンを取りたい場合、下記のようなポートフォリオの組み方ができます。

さらにリターンを求めたい場合はリスクも考慮しつつ、外国株式の割合を増やす、REITを組み入れるなど、商品の割合を変えてみてもいいでしょう。

また、ご自身の性格として、日々の値動きで一喜一憂してしまうような側面があるのであれば、値動きが激しい株式よりも、安定的な債券を選んで運用するもの一つの方法です。

手数料は低コストを選んでいるか

手数料の中でも、保有期間中にかかる“信託報酬”は投資信託を続けている間に定期的に発生する、いわば“固定費”のようなものです。そのため、できる限り低コストのものを選びたいものです。

信託報酬は選ぶファンドによって異なるため、しっかり確認するようにしましょう。

購入時にかかる手数料も、ノーロードファンドなどの手数料がかからないものを選ぶと、コスト軽減になります。

その商品は目的に合っているか

リスクやリターンを考慮し、ご自身の投資の「目的」「目標金額」「期間」の目標を達成できるような商品を選びましょう。

投資の世界に“絶対儲かる”ということはありません。大きなリターンを求めようとすると、相対してリスクは大きくなりますし、リスクを避け安定的な運用をすれば、リターンも小さくなります。

目標金額に対して投資できる期間が10年、20年と長期である場合には「時間の分散」の考え方から、積立投資で株式中心に積極的に運用をしてみるのもひとつです。

大事なのは、その商品に投資をして本当に自分の目標を達成できるか?という点です。

金額のイメージがつきづらい場合は、金融庁の資産運用シミュレーションで投資のシミュレーションができますので、試してみてくださいね。

投資信託を始める流れ

投資信託を始める場合、まずは投資用の資金を入れておく口座を作っておくことをおすすめします。

管理は少し手間かもしれませんが、給与や生活費、緊急予備資金などほかの資金と別口座にしておくことで、お金の流れがわかりやすくなります。

次に、証券会社など金融機関に口座を開設しましょう。ネット証券を利用するのもいいですし、詳しく話が聞きたい場合は窓口にいって作るのもいいでしょう。

非課税制度のNISA等を活用してみることもおすすめします。

まとめ

投資信託における特徴から、選ぶ際のポイントについてお伝えしてきました。

- 投資信託は中長期の資産形成に向いている

- 投資の目的・目標金額・期間を明確にする

- 自分の目的を達成するため、リスク許容度に応じて商品を選択する

しかし、一番大事なのは、なぜ投資をするのか?という目的確認です。

投資信託を検討する際は、まず目的を確認したうえで、あなたにあった方法を探してみてくださいね。

関連記事