「起業」と聞くと莫大な資金を必要とするイメージがありませんか?一口に起業と言っても形態や業種・職種によって、資金以外にも必要な準備はさまざまです。

同じ飲食業でも店舗を構えて従業員を雇用するのと、1人でキッチンカーを運転して移動式店舗として営業するのでは大きな差があるでしょう。

資金調達の方法は金融機関からの融資や公的支援が一般的ですが、最近ではクラウドファンディングなどで出資を集める方法もあります。

起業を考えた時に必要な資金を検討する段階で、どのような視点で資金調達を考えるとよいのかを見ていきましょう。

- 起業の実態

- 中小企業が利用する資金調達方法

- いろいろな資金調達方法の特徴

目次

起業の実態

まず、実際に起業した人たちの実態を見てみましょう。ここでは日本政策金融公庫総合研究所が実施した「2020年度起業と起業意識に関する調査」を参考にしました。

(注)この調査では事業に充てる時間が1週間に35時間以上を「起業家」、35時間未満を「パートタイム起業家」と区別しています。以下、特に記載のない場合はすべて「起業家」を指します。

まず起業費用をみると「費用はかからなかった」が25.1%、「50万円未満」が30.2%となっています。

起業時の金融機関借入の有無については、87.2%が「借入なし」、起業費用に占める自己資金割合は、75.2%が「100%(自己資金だけで起業)」と回答しています。

組織形態は86.1%が「個人企業」となっており、従業員数は74.0%が「1人(自分のみ)」でした。

(出典)日本政策金融公庫総合研究所「2020年起業と起業意識に関する調査」

上記の調査結果から以下のことがわかります

- 全体の半分以上が50万円未満で起業

- 多くの起業家が借入をせず自己資金で起業

- 従業員を雇用せず1人で起業した人が多い

起業には必ずしも大きな資金が必要というわけではなさそうです。むしろ多くの人が少額でスタートしていることが、この調査からおわかりいただけると思います。

ただし、無一文で起業しているというわけではなく、あくまで起業費用が少ないという点に注意してください。生活防衛資金は別途用意する必要があります。

起業してすぐに十分な収入が得られるとは限りません。少ない費用で起業したとしても、当面生活していけるだけの貯金は別途用意しておきましょう。

中小企業が利用する資金調達方法

それでは続いて資金調達の方法を検討していきましょう。ここでは日本企業の99.7%を占める(*)中小企業が利用した資金調達方法を参考にしてみます。

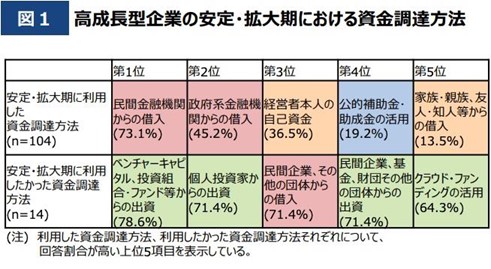

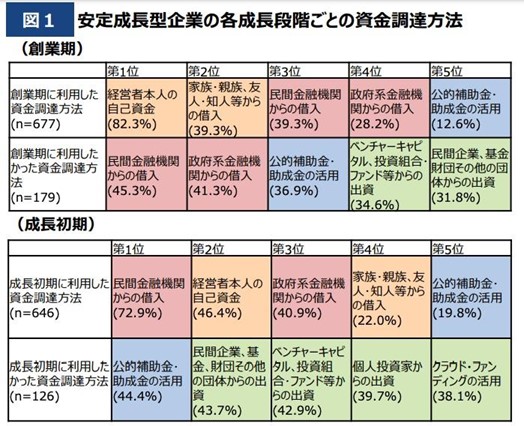

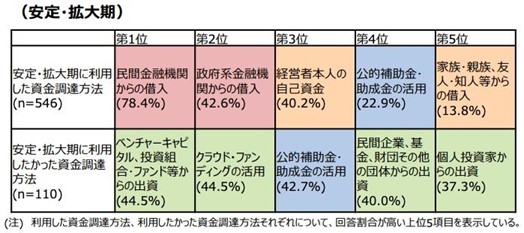

少し古いデータになりますが、「2017年版中小企業白書 概要」では、起業後5〜10年の企業を「高成長」「安定成長」「持続成長」の3タイプに分類しています。ここでは高成長型の起業と、安定成長型の企業が利用した資金調達方法を参考にしました。

上記のデータから、資金調達の方法は「経営者本人の自己資金」と「家族・親族・友人・知人からの借入」を除くと、大きく分けて以下の3つの方法に分類できます。

- 民間金融機関/政府系金融機関からの借入

- 公的補助金・助成金の活用

- 出資を受ける

次章ではこの3つについて解説していきます。

3つの資金調達方法の特徴

(1)民間金融機関/政府系金融機関からの借入

成長途上の企業においてどの段階でも利用されている資金調達の方法として、一般的なものが「融資(=借入)」になるでしょう。融資を申し込む相手として代表的な金融機関と、その中で資金が少ない起業家に向いているものを紹介します。

日本政策金融公庫

日本政策金融公庫は平成20年10月1日に発足した政府系金融機関です。融資の種類が非常に多く、限度額も大きいものが多数あり、金利は無担保・無保証であれば2%前後となっています。

基本的に、融資の条件として自己資金を必要とするものが多いですが、条件付きで自己資金がなくても対象となる融資制度があります。

(1)新創業融資制度

創業資金の10分の1以上の自己資金を確認できることが要件。ただし「現在と同じ業種の事業を始める」等に該当する場合は要件を満たすものとされる。

(2)中小企業力強化資金

- 認定経営革新等支援機関による指導や助言を受けて、経営革新または異分野の中小企業と連携した新事業分野の開拓を行う

- 「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」を適用する(または適用する予定)で、かつ事業計画書を策定する

これらのどちらかに該当する場合に申し込みできる。

他にも自己資金がなくても申し込みできる融資制度があります。それぞれの融資制度の条件をよくご覧になって、自己資金がなくても申請できるものがないか探してみてください。

ただし、自己資金なく申し込みできても、事業規模に対して高額な融資額を希望すると審査で不利になる可能性があります。

申請に関して万全を期すために、国が認定した認定支援機関(正式名称「認定経営革新等支援機関」)のアドバイスを受けることも可能です。必要に応じて利用してみるとよいでしょう。

民間の金融機関(銀行、信用金庫、信用組合など)

初めて金融機関に融資を申し込む場合は「信用保証協会」の保証を求められることがあります。

「信用保証協会」は中小企業が金融機関から事業資金を調達する際に保証人となってくれる公的機関です。(ただし、農林・漁業、金融業などの一部業種は対象外)

銀行をはじめとする民間の金融機関が企業に対して融資を行う場合は、過去の業績が審査の対象になります。そのため金融機関は、決算書などを元に融資の可否を判断します。

上記の理由から、起業や独立資金としての借入先としてはハードルが高いかもしれません。創業して間もない企業が単独でメガバンクから融資を受けることは非常に難しいでしょう。

しかし、独立前の会社に勤めていた時の人脈がある、過去に良好な取引実績があるなどの場合はチャンスがあるかもしれません。

地方銀行や信用金庫の中には、創業を積極的にサポートしてくれる金融機関もあります。起業家向けの融資であれば事業計画書が必要になるため、信用保証協会ともよく相談して作成してみるとよいでしょう。

信用保証協会と地方自治体の制度融資

制度融資とは都道府県などの自治体、金融機関、信用保証協会の3者が連携して提供する融資です。

制度融資を申し込むと、金融機関は信用保証協会に保証の申し込みをします。その後審査に合格したら保証を受けることになりますが、制度融資では自治体がその信用保証料を補助してくれます。

さらに、自治体が金融機関に融資の貸付資金を一部預託してくれるため、利用者は金利負担を軽減することもできるのです。

ただし、制度融資は3つの関係機関が関わってくることから、手続きに時間を要する傾向があります。そのため、時間に余裕を持って自治体への相談を始めておくといいでしょう。

(2)補助金・助成金を利用する

2つ目の資金調達方法として「補助金」と「助成金」を紹介します。簡単にいうと融資は「借りる」ですが、補助金と助成金は「もらう」と考えていただければわかりやすいと思います。

補助金と助成金の共通点

補助金と助成金は多くが国や地方公共団体などの公的機関から支出され、原則は返済不要です。また、一度自分で費用を支払う必要があり、支給が決定した後で受け取れる形となります。

そのため「今月起業したけど来月には資金繰りが苦しくなりそうだから補助金や助成金を申し込んで乗り切ろう」という用途には向いていません。

補助金と助成金の特徴

補助金は主に経済産業省の管轄で「事業を通じて公益を達成する」ことに重点が置かれています。財源は税金で募集期間が定められており、申請者の中で選抜された上位の企業に交付されます。

一方助成金は、主に厚生労働省管轄の「雇用の維持や促進に関するもの」が多くなっています。基本的に企業が支払っている雇用保険料を財源としており、募集は随時行われ、申請して要件を満たしていれば交付される仕組みです。

「補助金」と「助成金」は起業する時だけではなく、経営を安定させるために定期的にチェックしておきたいところですね。

(3)出資を受ける

ここまで資金調達について「借りる」と「もらう」という2つを紹介しましたが、最後は出資を受けて「集める」という方法を紹介します。

クラウドファンディング

クラウドファンディングとは「このようなビジネスをやりたいのですが資金が足りません」というメッセージを発信。趣旨に賛同した人が出資を行うというプロジェクト形式の資金調達方法です。

この方法は2011年の東日本大震災を契機に活発になりました。「何か支援したい」「この人をサポートしたい」という気持ちから出資した経験のある方も多いのではないでしょうか?

特徴としてクラウドファンディングでは、出資者へのお礼に替えて、商品やサービスなどのお返しとして「リターン」を用意するのが一般的です。たとえば飲食店開業のプロジェクトであれば、お店で利用できるお食事券などが出資者の手元に届きます。

またメリットは、資格や財務状況などの信用情報が必要ないことや、返済や利息の義務がないこと、起業と同時に新規顧客を獲得できることなどです。

一方デメリットは資金がどのくらい集まるか予測が困難で、メインの集金方法としては確実性に欠ける点です。あくまで補助的な手段として検討してはいかがでしょうか。

ベンチャーキャピタル(VC)

もし将来的に上場を目指しているのであれば、ベンチャーキャピタル(VC)から出資を受けることも選択肢の一つではないでしょうか。

VCとは、将来高い成長率が見込める企業(主に未上場のベンチャー企業)に対して、出資して株式を取得する投資ファンドです。

出資先のベンチャー企業が上場して株式公開を行なった際に、VCはすでに所有している株式を売却して利益を得ることになります。ベンチャー企業側は出資を受けるだけではなく、VCから経営や更なる資金調達のノウハウを学ぶことができるメリットがあります。

資金の返済義務がないことが一般的ですので金銭的な面では有利です。しかし出資者が経営に干渉してくる可能性が高く、その場合成功や成果を常に求められるプレッシャーに晒されるかもしれません。

VCの投資元には政府機関、金融機関、大学、大手商社などがあります。研究開発に携わる分野で起業するなら大学が設立したVCを探すなど、自分のビジネスと方向性が合致した投資元を探すこともポイントです。

エンジェル投資家

エンジェル投資家はベンチャー企業に投資を行う個人投資家で、VCの個人版と考えていただくとわかりやすいのではないでしょうか。

エンジェル投資家と出会う方法はさまざまで、SNSを通じてコンタクトをとったり、交流会や知人の紹介で直接会ったりもします。マッチングサイトで互いの条件を確認しながら構想を進める方法もあります。

VCとの類似点として、元経営者や元起業家のエンジェル投資家が多く存在するため経営のアドバイスを受けられることや、一般的に資金の返済義務がないことなどがあります。

よりよい関係を構築するためにはビジネスモデルだけではなく、人間的な相性も考慮する必要があります。良好な信頼関係を築くことができるエンジェル投資家と出会えるように、積極的に人脈を繋いでいきたいものですね。

まとめ

資金が潤沢な状況で起業できる人は限られているのではないでしょうか。多くの起業家が少ない資金で起業していますが、経営を続ける上で資金調達は避けては通れないでしょう。

この記事では起業したいけどお金がない場合の資金調達方法として、(1)融資=借りる(2)助成金・補助金=もらう(3)出資を受ける=集めるという3つの方法を紹介しました。

1つに決めてしまうのではなく、自分のビジネスプランと必要な金額に応じて、それぞれの資金調達方法を活用してください。