投資信託を聞いたことがある方は多いと思いますが、”上場”投資信託というものがあることをご存じですか?

日本国内に6000種類弱あると言われている投資信託ですが、その中で証券取引上に上場されている約250種類の投資信託のことをETF(上場投資信託)といいます。

今回は上場投資信託であるETFと非上場と言われている投資信託の違いを解説し、ETFのメリット・デメリットについてもお伝えします。

- 上場投資信託(ETF)と非上場型の投資信託の違い

- ETF(上場投資信託)の特徴と仕組み

- ETF(上場投資信託)のメリット・デメリット

目次

ETF(上場)と投資信託(非上場)の違い

ETFはExchange Trated Fund の略で、証券取引所に上場している投資信託のことを言います。

ETFと投資信託ではどのような違いがあるか、表にまとめてみました

| 上場投資信託(ETF) | 投資信託 | |

| 上場の有無 | 上場 | 非上場 |

| 価格 | 取引期間中、リアルタイムの価格 | 基準価格 (1日1回、その日のマーケット終了後) |

| 取引方法 | 指値注文、成行注文 | 基準価格 (価格の指定はできない) |

| 信用取引 | 可能 | 不可能 |

| 取り扱い金融機関(※) | 証券会社のみ | 証券会社、銀行、郵便局など |

| 信託報酬 (保有コスト) | 投資信託より低め | ETFより高め |

※金融機関によって扱っている投資信託が異なり、ひとつの金融機関ですべての投資信託を取り扱っている訳ではありません。

それぞれの違いから見えるポイントについてお伝えします。

投資スタイルの違い

もっとも大きな違いは、上場か非上場か(証券取引所を通じて取引できるのかできないのか)の違いです。

上場しているETFは、株式と同じように証券会社を通じて指値注文、成行注文で購入できます。一方、非上場の投資信託は、販売会社を通じて基準価額をもとに購入価額を算出して購入します。

基準価額はマーケット終了後に算出され、基本的には翌営業日の公表となるため、投資信託は冷静に運用できるでしょう。

リアルタイムで取引できるETFは、自由度が高く値動きのある投資にチャレンジしたい方に向いているのではないでしょうか。

コスト意識の違い

購入手数料や信託報酬など、一般的にはETFの方が安い傾向にあります。ETFは上場していることから、投資信託の販売手数料と比べて管理コストが低めに設定されているためです。

より低いコストで投資をしたいという人にはETFが向いていますが、頻繁に売買すれば株と同じように売買手数料がかさむため、注意が必要です。

なお、購入手数料無料のノーロードと呼ばれる投資信託もあります(信託報酬はかかります)。

コストが気になる方は、それぞれ具体的な商品で比較してみるといいかもしれません。

数の違い

前述したように、投資信託は6,000種類弱、ETFはおよそ250種類あります。

投資信託の方が商品数も種類も多いので、選択肢の自由度は投資信託の方が高いといえます。

またETFは証券会社でのみ取り扱われていますが、投資信託は証券会社以外にも銀行や郵便局でも取扱いがあります。親近感で比べると投資信託の方をなじみがあると感じる人が多いかもしれません。

反面、ETFは1万円程度の少額から投資できますので、投資信託よりも気軽にチャレンジできるのではないでしょうか。

ETF(上場投資信託)とは

ETFと投資信託の大きな違いは上場か非上場の違いですがまだETFがあまり理解できてないという人もいるのではないでしょうか。ここではETFにはどんな特徴があるのか説明します。

ETFは投資信託と株式の特徴をあわせ持ったファンド

ETFは投資信託と同じように、債券や株式など複数の銘柄で構成されたファンドです。またETFは、株式と同じようにリアルタイムで取引できます。

つまりETFは、投資信託と株式の特徴を合わせ持ったファンドといえます。

なぜそのようなファンドが登場したのでしょうか?

ETFが日本で初めて登場したのは1995年の日経300型上場投資信託。1980年代後半のバブル崩壊により、低迷していた市場の活性化を目的として取り入れられました。

いわゆる“指数”を実際に商品化したことで、株の知識がない人にとってわかりやすい商品となり、販売会社も期待を寄せたことで、市場の活性化に貢献したのです。

ETFは国内で誕生してから25年で200種類以上に増加。 指数に連動しているので値動きが予測しやすく、かつ分散投資と同じ効果が期待できることで今後も着実に成長する市場といえそうです。

様々な商品指数と連動する

ETFが連動している商品指数は以下の通りです。

- 日経平均株価やTOPIX

- 海外株式

- 金や原油

- REIT

ETFは国内外のさまざまな金融資産に投資できるにもかかわらず、1銘柄あたり1万円程度から購入できるのが特徴です。

また、日経平均株価やTOPIX、S&P500といった指数に連動しています。自分で銘柄を選んだり組み合わせを考えたりする必要がないので、時間とお金を有効に活用できます。

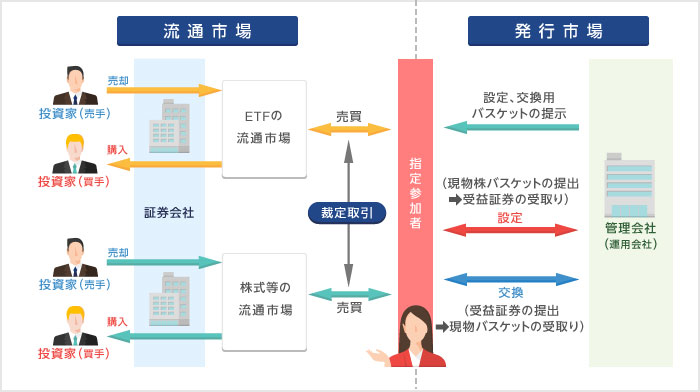

流通市場、発行市場、2つの市場から成り立つ

ETFは流通市場のほかにもう一つ、発行市場という市場があり、2つの市場から成り立っています。

流通市場は、私たち一般投資家が証券取引所を通してETFを自由に売買できる場として、よく知られる市場です。

一方、発行市場は、数十億円規模の取引を行う機関投資家など大口投資家のみが扱うことのできる市場で、流通市場の出来高を超える取引の需要に対応することが可能となります。

ETFのメリット・デメリット

ETFの特徴や投資信託との比較を踏まえ、メリット・デメリットをまとめました。

メリット

低いコストで分散投資ができる

ETFは投資信託ですので、複数の銘柄で構成された1つの商品に投資することで幅広い分散投資が可能となります。

また、投資信託と比べると保有コストが低めなので、長期投資にも向いています。

少額からさまざまな金融資産に投資できる

1万円程度の少額から始めることができ、投資対象も国内だけでなく、外国株式や債券、金・プラチナ、不動産など多岐にわたります。

また、ETFは指数に連動することを目標とした商品ですので、値動きがわかりやすく個別株に躊躇する方に向いているのではないでしょうか。

リアルタイムに売買できて透明性が高い

ETFは株と同じように、取引所が開いている時間帯はリアルタイムで売買できます。保有銘柄の詳細や預かり資産も毎日公表されていますので、自分が何に投資しているかを確認できるので安心です。

投資信託と同じように分配型の商品もありますので、利回りを狙って投資をすることも可能です。

デメリット

株と同じくらいの売買手数料がかかる

ETFは、保有コストは低めに設定されていますが、売買手数料は株と同じくらい発生します。リアルタイムで取引できるのが魅力ですが、頻繁に売買することで逆にコストがかかることもあるため注意が必要です。

自動積立投資ができない

あらかじめ毎月一定の金額を設定することで、自動的に購入、積み立ててくれる積立投資サービス。ETFは自動で積立投資ができません。ETFは値動きをこまめにチェックしたい方や、自分のタイミングで買いたい方に向いているといえます。

分配金が自動で再投資されない

投資信託の場合、分配金を再投資するという選択ができるため、自動的に分配金の再投資が行われることで複利効果が期待できます。

しかしETFの場合、分配金は自動で再投資されずに決算時にすべて現金で支払われてしまうため、自分で再投資する必要があります。

まとめ

ここまでETFに代表される上場投資信託と非上場型の投資信託との違いについて見てきました。

ETFと投資信託はどちらがいい、悪いというわけではありません。ご自身の投資スタイルや資産運用の方向性などを考えたうえで選択する、あるいは両方を組み合わせてもいいでしょう。

今回ご紹介したETFは、株式と投資信託それぞれの特徴を合わせ持った金融商品で、市場の平均を狙った投資ともいえます。

非上場型の投資信託との違いやメリット・デメリットを把握したうえで、少額から検討してみてはいかがでしょうか。

関連記事