運用益や配当金などが非課税になるNISA制度。このNISA制度が2024年に変わります。

何がどのように変わるのか?

現在のNISA制度と新NISAとの違いをポイントにまとめて解説いたします。

- 新NISA制度の改正のポイント

- 新NISA制度と改正後の制度の違い

- 新NISA制度への移行方法

目次

新NISAどう変わる?改正のポイント

NISA制度の恒久化

もともと「つみたてNISA」は2042年末、「一般NISA」は2023年末までとなっており、利用期間が限定されていました。

新NISA制度では期限がなくなり、制度期間が恒久化。

制度の利用を始めても利用期間がないのではと心配が不要となり、いつからでも始められるようになります。

NISAとつみたてNISAの併用が可能に

現在のNISA制度は、年間投資上限額が120万円で非課税保有期間が5年間の「一般NISA」と、年間上限額が40万円で非課税保有期間が20年間の「つみたてNISA」の2種類の枠があり、どちらかを選択する方式です。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 年間投資上限額 | 120万円 | 40万円 |

| 非課税保有期間 | 5年 | 20年 |

自身のニーズに合わせて選択できるメリットもありますが、切り替える場合の制限などがありました。

新NISA制度では一般NISAは「成長投資枠」、つみたてNISAは「つみたて投資枠」と名称が変わり、併用が可能となります。そのため年間の非課税投資可能額は一挙に360万円と大きく広がります。

今後はNISA口座を利用した投資、より幅を持たせることができるのが新NISA制度の魅力です。

生涯にわたる非課税限度額の設定

現在のNISA制度では一度利用をした非課税枠は「使い切り」ですが、新NISA制度では「生涯にわたる非課税投資限度額」という考え方を導入。

非課税投資枠も保有している商品を売却すれば、空いた非課税投資枠でまた投資ができるようになります。

非課税枠が使い切りでなくなることで、非課税枠の空きを利用して柔軟な資産運用が可能となります。

新NISA制度と改正前の違い

現在のNISA制度と新NISAは改正前と後ではどのような違いがあるのでしょうか?

「つみたてNISA」「一般NISA」「ジュニアNISA」の違いを比べながら新制度の理解を深めていきましょう。

変更点は赤字で記しています。

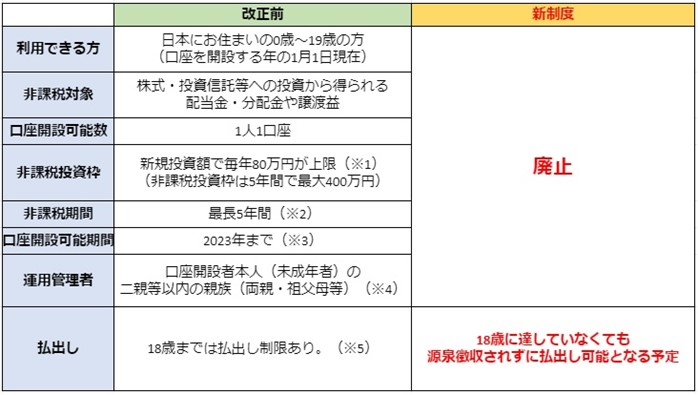

ジュニアNISAは廃止

「ジュニアNISA」は2023年末をもって制度が廃止されます。

制度が廃止された時点で対象の子、または孫が20歳未満だった場合は、5年間の非課税期間が終了した金融商品から順番に継続管理勘定に全額がロールオーバーされ、引き続き非課税で売却・保有ができます。

また、現在設けられている18歳未満での引き出し制限についても、制度廃止以降は撤廃され、いつでも引き出し可能になる予定です。ただし、こちらはまだ未確定のため変更される可能性があります。

(出典:金融庁「新しいNISA制度の概要と改正の狙い 安定的な資産形成の促進と成長資金の供給拡大を目指す」)

※1 未使用分があっても翌年以降への繰り越しはできません。

※2 期間終了後、新たな非課税投資枠への移管(ロールオーバー)による継続保有が可能です。

※3 2023年12月末以降、当初の非課税期間(5年間)の満了を迎えても、一定の金額までは20歳になるまで引き続き非課税で保有できます。

※4 金融機関によって異なる場合がありますので、口座を開設される金融機関にお問い合わせください。

※5 3月31日時点で18歳である年の前年12月31日までの間は、原則として払出しができません。ただし、災害等やむを得ない場合には、非課税での払出しが可能です。

(出典:金融庁ウェブサイトを元に作成)

ジュニアNISAにおけるポイントは、制度廃止後の払い出し制限の解除です。現行の制度では18歳の年の12月31日まで原則払い出しできないのですが、廃止後はいつでも払い出しが可能になる予定です。(今後変更される可能性があります)

また制度廃止後に商品を保有し続けることも可能です。この場合新規投資はできませんが、対象の子や孫が20歳になるまで非課税のまま売却、もしくは継続して保有できます。

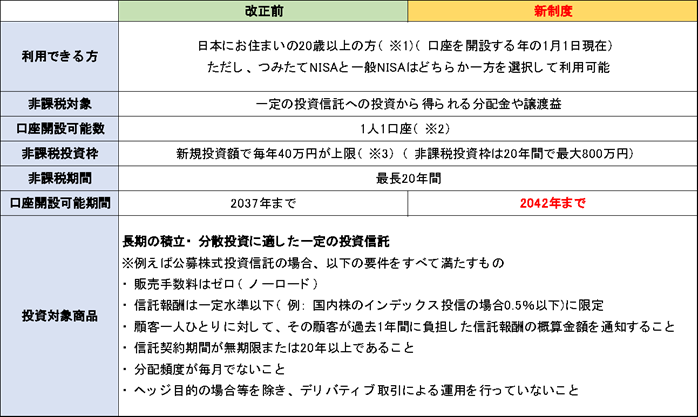

つみたてNISAと新NISAの違い

※1 0歳~19歳の方は、ジュニアNISA口座を利用可能です。(2023年まで)

※2 NISA口座を開設する金融機関は1年単位で変更可能です。また、NISA口座内で、つみたてNISAと一般NISAを1年単位で変更することも可能です。ただし、つみたてNISAですでに投資信託を購入している場合、その年は他の金融機関又は一般NISAに変更することはできません。

※3 未使用分があっても翌年以降への繰り越しはできません。

(出典:金融庁ウェブサイトを元に作成)

口座開設の可能期間が2037年までの予定から5年間延長され2042年まで投資可能となりましたが、その他大きな変更はありません。

投資可能枠を上限まで使用できないと懸念していた方には制度利用のチャンス。

非課税期間や積立可能期間は最大20年間と変わらないため、最大投資金額は800万円です。つまり、2023年までにつみたてNISAを始めれば、最大投資金額800万円の枠を確保することが可能です。

既につみたてNISA口座を利用している方は、積み立て開始から20年後に積立終了となります。

「つみたてNISA」制度が始まった2018年から利用している方は2037年まで、2021年から始めた方は2040年まで積立投資を行うことができます。

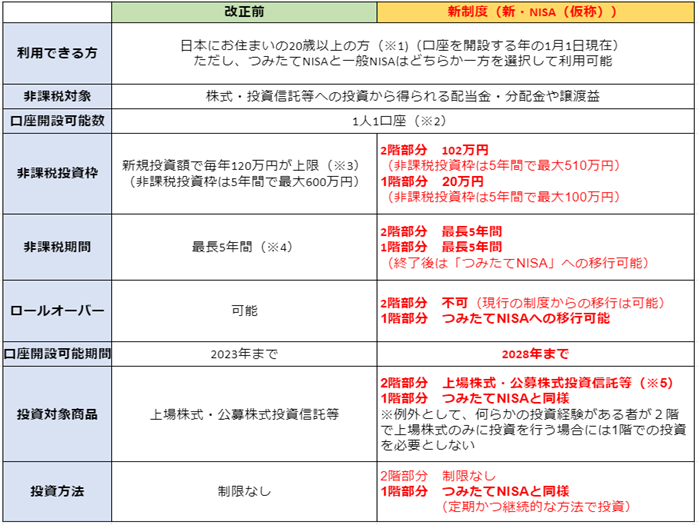

一般NISAと新NISAの違い

※1 0歳~19歳の方は、ジュニアNISA口座を利用可能です。(2023年まで)

※2 NISA口座を開設する金融機関は1年単位で変更可能です。ただし、開設済みのNISA口座で既に株式・投資信託等を購入している場合、その年は他の金融機関に変更することはできません。

※3 2015年以前分は100万円。未使用分があっても翌年以降への繰り越しはできません。

※4 期間終了後、新たな非課税投資枠への移管(ロールオーバー)による継続保有が可能です。

※5 高レバレッジ投資信託など、一定の商品・取引は投資対象から除外。

(出典:金融庁ウェブサイトを元に作成)

新NISAは現在の一般NISAより複雑です。というのも改正後は1階部分と2階部分に分かれ、それぞれ内容が異なるためです。

そこで1階部分と2階部分を分けてみていきましょう。

1階部分

基本的には「つみたてNISA」の5年間バージョンと考えると簡単です。

年間20万円を上限に積立投資を行います。

- 非課税期間 5年

- 年間上限金額は20万円

- 非課税期間終了後、つみたてNISAへロールオーバー可能

- 株式は購入できない

2階部分

年間上限金額は102万円で、非課税期間は5年間です。2階部分の投資方法に制限はなく一括投資が可能です。

対象商品は上場株式や公募株式投資信託など、現行制度とはあまり変わりませんが、高いレバレッジをかけた商品などは対象外になります。

- 非課税機関 5年

- 年間上限金額は102万円

- 投資方法に制限がない

- 一括投資が可能

- 高いレバレッジをかけた商品は対象外

「レバレッジ」とは「てこの原理」という意味ですが、金融用語で「レバレッジ」は借り入れを利用することで収益を高める効果が期待できるということを指します。

「レバレッジ比率」は“他人資本÷自己資本”の計算式で算出され、値が大きい方が「レバレッジ比率が高い」ということになります。高いレバレッジは大きなリターンを狙える半面、リスクも高いため十分に資産管理な資産管理が大切です。

また2階部分を利用するには、前提条件として1階部分の利用という制限があります。(上限まで利用する必要はありません。)

ただし、2023年までにNISA口座を開設していた方、または上場株式等の取引を行ったことのある方については例外として、1階部分を利用せずに2階部分で「上場株式」に投資できます。

現在のNISAと異なる点に注意

2023年までにNISA口座を開設していた方、または上場株式等の取引を行ったことのある方が1階部分を利用しない場合は投資対象が「上場株式」に限定されます。

投資信託やETFなどに投資をしたい場合は1階部分の利用が必要です。さらに2階部分だけの利用は上限金額も102万円となりますので、現在のNISA口座よりも減ってしまう点は注意が必要です。

もう1つの注意点として、新制度が始まる2024年以降の非課税枠はロールオーバーができません。非課税期間終了後は課税口座に移すか、売却して払い出すかの2択となります。

なお一般NISAは改正前後で上限金額や対象商品に違いがあるため、現在のNISA口座からの移行が複雑です。

そのため、制度の移行方法について後ほど詳しく解説します。

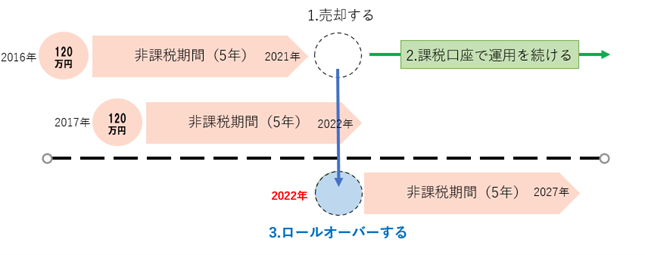

一般NISA口座の新制度への移行方法

現在一般NISA口座を利用していて、改正後も新NISA(仮称)制度を利用する場合、新制度へロールオーバーすることが可能です。

ロールオーバーとは

ロールオーバー(Rollover)は「乗り換え」という意味です。

NISA制度においてはNISA口座で保有している資産の非課税期間を延長させる仕組みを指します。延長するためには翌年の非課税枠を利用します。

一般NISA制度では、非課税期間が終わると、次の3つからいずれかを選択しなければいけません。

- 売却する

- 課税口座に移す

- ロールオーバーする

(出典:金融庁ウェブサイトを元に作成)

例えば、100万円を5年間運用して150万円になったとします。

1.売却の場合

課税期間内で売却をするとその利益は非課税になるため、150万円を現金として受け取ることになります。

2.課税口座に移す場合

150万円までの値上がり益(50万円分)については非課税になり、その後課税口座で運用を続けて値上がりした部分に対して税金が課せられます。

もし課税口座に移してから180万円なった場合、150万円からの値上がり益30万円に対して課税されます。

3.ロールオーバーする場合

翌年の非課税枠に移すことになります。これにより非課税期間が5年間延長され、さらなる値上がりをした場合も期間中であれば税金がかかりません。

また移行時に翌年の非課税枠を超えていても全額ロールオーバーするは可能です。

ただし非課税枠の上限金額を超えている場合、新規購入は出来ません。もし上限に達していなければ新規で追加購入することができます。

しかし制度内容が大きく変わっているため、現在の保有商品や金額により移行方法も変わってきます。

移行時の評価額を基準に、大きく次の3パターンがあります。

- 122万円を超えてロールオーバーする場合

- 102万円超122万円以下でロールオーバーする場合

- 102万円以下でロールオーバーする場合

それぞれのパターン別に見ていきましょう。

ロールオーバーの評価額による違い

評価額が122万円超の場合

全額を新NISA口座にロールオーバーすることが可能です。

新NISA制度の投資可能上限額は122万円ですが、移行時の評価額がそれを超える130万円や150万円であっても問題はありません。

ただし移行した年は、新規投資を行うことはできません。持っている商品の投資の成績が振るわず、新しい商品を買いたい場合はロールオーバーを行わない方がよいでしょう。

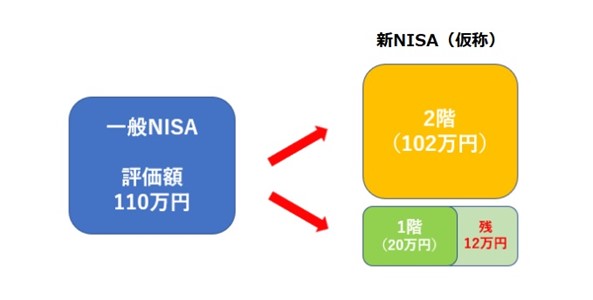

評価額が102万円超122万円以下の場合

まずは2階部分から枠を埋めていき、2階の上限102万円を超えた部分は1階を利用します。

もし移行時の評価額が110万円の場合、まずは2階部分(102万円)を埋め、残り8万円を1階部分で運用していきます。

このケースでは1階部分にまだ12万円の余裕があります。その場合は1階部分のルールに基づき、つみたてNISAと同じ商品を12万円分新規で積立投資することができます。

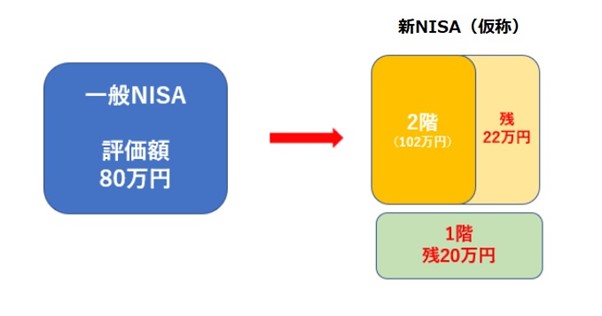

評価額が102万円以下の場合

この場合も2階部分から埋めていきます。

しかし上記ケースと違うのは、1・2階部分両方に残りの枠があるということです。残りの枠については新規で投資できますが、この場合新NISA制度のルールに基づき1階部分から埋めていくことになります。

たとえば移行時の評価額が80万円の場合、まずは2階部分を移行分の80万円で埋めます。すると残枠は2階部分の22万円と1階部分の20万円となります。

新規で投資する場合は1階で20万円以内の積立投資を行い、2階で22万円まで投資を行いますが、投資経験者などは2階部分(22万円)のみの新規投資とすることも可能です。

いずれのケースの場合も高レバレッジをかけた商品などは対象外です。

そのため、現行のNISA口座で運用しているレバレッジをかけた商品などはロールオーバーすることができません。

まとめ

新NISA制度について現在の「つみたてNISA」「一般NISA」「ジュニアNISA」と比較しながら解説をしてきました。

少し複雑になる部分もありますが、非課税期間が延長されたことは大きなメリット。

一般NISAは、現在の制度から改正後の新制度へ移行して継続投資が可能です。

長期投資は時間が武器になりますので、まだNISA口座を持っていない方は今から始めてみてはいかがでしょうか?