ミレニアル世代と呼ばれる2000年以降に成人した人の間で、若いうちに稼いだ資金を基に貯蓄や資産運用などでまとまった資産を手に入れて、早期退職をするFIREが注目されています。

結婚せず独身でい続けるならば退職後の生活費の予測も立てやすいですが、FIRE後に生活費が足りなくなるようなことになれば目も当てられません。

こちらでは、FIREに必要な資金の計算方法や貯め方、注意点などを見ていきます。

- 独身者がFIREを実現するために必要な金額の算出方法

- FIREを目指すために、効率良く貯める方法

- FIREを目指す前に知っておいてほしい注意点

目次

独身ならFIREにいくら必要?資金の算出方法

FIREを目指すなら、早期退職までに生涯必要となる資金を準備しておかなければなりません。以下に資金の算出方法を見ていきましょう。

消費支出を知る

まずは計算の基礎となる消費支出を知る必要があります。生涯独身の予定ならば、自分の月あたりの消費支出の計算も容易です。

例えば、総務省による家計調査報告(家計収支編)2019年(令和元年)平均結果の概要によると、単身世帯の消費支出は平均163,781円です。この金額には食費や住居費、光熱費など生活する上でかかってくる項目のほか、旅行などの娯楽費も含まれています。

また、上記は全国平均のデータです。

住居費が20,854円となっていますが、住宅ローンのない持ち家ならばもう少し消費を抑えることもできますし、逆に住居費の高い首都圏では5万円程度の増額が必要になるでしょう。

年金受給までに必要な生活費を計算する

次に、年金受給までにいくら必要かを計算します。これは上記で予測を立てた消費支出に年金受給開始までの月数を乗じることで算出可能です。

毎月の消費支出×12ヶ月×年金受給開始年までの年月=必要生活費

例えば、生活費が毎月21万円程度かかっている独身者があと35年で年金を受給できる場合、

21万円×12カ月×35年=8,820万円

となります。

つまり、FIREを実現するために必要な資産額の目安は8,820万円ということが確認できます。

また、年金の受給開始後についても考えておかなければなりません。年金だけでは生活費が足りない場合には、年金受給後の不足分に受給から寿命を迎えるまでの月数を乗じた資金が別途必要です。

こんな考え方もある!アメリカの「4%ルール」

アメリカではFIREを実現するための前提となる考え方として「4%ルール」があります。

これは、投資元本として年間生活費の25倍を用意し、その元本を年間4%の利回りで運用すれば元本を減らすことなく生活ができるという考え方です。

例えば、先ほど計算した30歳独身者の場合、年間の生活費は252万円になります。その25倍である6,300万円を用意し、それを4%で運用すれば元本を減らさず得られる運用益の範囲内で生活できるという想定になります。

6,300万円の4%は252万円なので、年間の支出をその範囲内に収めれば生活することはできそうです。しかし、実際に20~30代で6,300万円もの大金を貯め、それを毎年最低4%で運用し続けることが可能なのでしょうか。

計算上は可能かもしれません。しかし、65歳までの長い期間の間には、運用がうまくいかず4%の利回りを確保できない年もでてくることが予想されます。

FIREを実現するための資金計画は厳しめに想定した方が良さそうです。

FIREに必要なお金を効率良く貯める方法

こうして見ると、FIREを実現するためにはかなりまとまった資金が必要であることが分かります。

自分でこれだけの資金を効率よく貯めるには、どのようにすればよいのかを見ていきましょう。

生活費の見直し

毎月の貯蓄額を増やすには、収入を増やすか支出を減らすしかありません。副業は禁止されている職場もあるのでできない人もいますが、生活費の見直しならば誰でも始めることができます。

毎月の生活費を確認し、固定費である住居費や保険料、通信費などの支出を抑えることができれば、今後継続的に支出を減らすことが可能です。

また、食費や水道光熱費、交際費などは調整しやすいので、現状よりも減らすことが可能ならば無理のない範囲で見直しましょう。

運用で増やす

毎月の貯金額を増やしても、マイナス金利が続く日本では預金利息による資産の増加は見込めません。そのため、貯金と並行しながら資産を運用して増やしていくことも検討する必要があります。

リスクを取る資産運用に不安を感じる人もいますが、積立投資や高配当株式などの安定性のある運用を長期に行うことで、リスクを軽減できます。

複利で運用してもFIREに必要な資金を貯めるまでには10年単位の長期に及びますし、まとまった金額の貯蓄を続けなければなりません。しかも、その期間中に大幅に値下がりする可能性もあります。

しかし、長期になるほど運用収益が大幅に増加しますので、検討する価値は十分あるでしょう。

長期積立投資シミュレーションをしてみよう

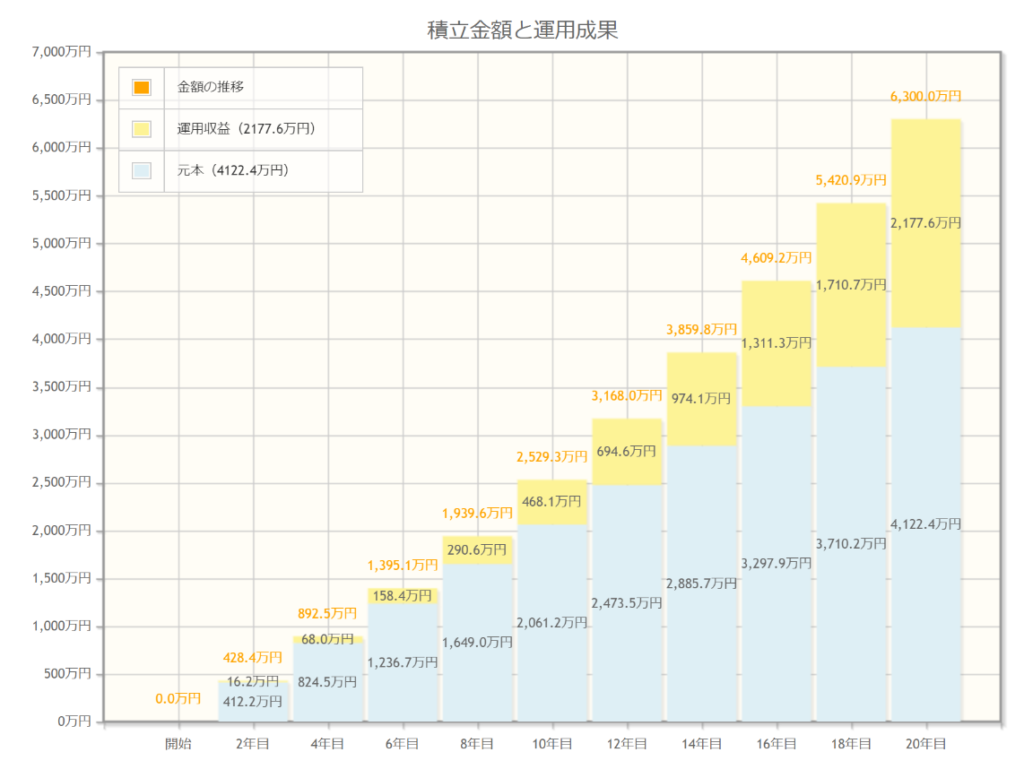

譲渡益税を引いた後の年換算利回りが4%で運用できた場合、投資元本の目標額6,300万円に到達するには、毎月いくら積立投資をして、何年で達成できるのでしょうか。

金融庁の資産運用シミュレーションを使い、以下の前提条件でシミュレーションをしてみましょう。

- 投資商品:投資信託

- 目標金額:6,300万円

- 想定年換算利回り:4%

- 積立期間:20年

シミュレーション結果をみると、毎月の積立金額は「171,768円」になります。

毎月の投資額としてはなかなか大きい金額ですね。しかも、目標金額を達成するのにこの積立額でも20年かかります。仮に30歳から積立を開始したとしても目標額達成は50歳の時なので、FIREを実現するには早いとはいえない年齢です。

このシミュレーションでは収入のうちの大部分を運用に回している想定なので、現金で貯めておく分を考えると実際に運用に回せる金額はこれより少なくなります。そのため、運用期間もさらに長く必要になります。

FIREの注意点

自分がFIREを目指すときに必要な資金の計算方法や効率的な貯め方を見てきましたが、実際に挑戦する前にいくつか注意しておきたい点があります。

FIRE資金はあくまでも概算費用

実際に退職する際に注意したいのが、今後生活していくに足る十分な資金があるかという点です。

最低限生活費が用意できたとしても、

- 車の買い替え

- 家の修繕

- ケガや病気などで高額の医療費が必要になったとき

など、生活費とは別に生じる支出がないとは限りません。

そのため、FIRE資金は余裕をもって用意しておくと安心です。

ハイリスクな投資運用に気をつける

FIREを目指すならある程度リスクを見据えた資産運用も検討すべきですが、あまりにもハイリスクな運用は避けましょう。

一時的に増えることがあっても、大幅に値崩れして損失を出すリスクがある運用は高額の資産形成には向いていません。

また、信託報酬や管理費用などのコストを比較することも重要です。

厚生年金から抜ける際は年金額も減額されることに注意

FIREの必要資金を計算する際に注意したいのが、年金の受給見込み額です。

会社勤めの人は厚生年金に加入しているため、国民年金よりも将来の受給額が大きくなります。しかし、退職した時点で厚生年金から国民年金に切り替わりますので、定年退職まで厚生年金に加入している場合よりも減額されます。

そのことも踏まえてFIRE資金を計算するか、厚生年金に加入できる負担の少ない仕事を探すなどの対策が必要です。

自分に合ったFIRE生活を探しましょう

このように、FIREを目指す場合は若いうちからまとまった資金を貯めるための時間と努力が必要ですし、資金が貯まった後も、突発的な支出があったときに収入の手段が全くなければ不安に感じることもあります。

迷いがあるなら、完全退職ではなくセミリタイヤも視野に入れて計画を立てるのも一つの方法です。人間関係の維持や生活にメリハリをつけるという意味でも、いい刺激になるでしょう。