「老後までに2,000万円貯めないといけないらしい」

「年金はあてにならないらしい」

2019年に金融庁が発表した報告書の一部の内容をマスコミが報じたことで、いわゆる「老後2,000万円問題」が話題となりました。

この問題をきっかけに、老後のお金について不安を覚えた方も多いのではないでしょうか。

しかし、実はこの報告書のなかでは、私たちに老後資金の警鐘をならすだけではなく、老後資金の不足を補うために何をすべきかについても詳しく言及されているのです。

そこで今回は、「老後のお金が足りないのでは…」と不安を感じている方へ向けて、あらためてこの報告書を読みときながら老後資金が足りない場合の対応策について解説します。

- 老後2,000万円問題が本当に伝えたかったこと

- 老後資金が足りないときの対応策(現役期)

- 老後資金が足りないときの対応策(リタイア期)

目次

「老後2,000万円問題」が本当に伝えたかったこと

まずは「老後2,000万円問題」の真意を探っていきましょう。

老後2,000万円問題の正体

発端は、金融庁の金融審議会がまとめた「市場ワーキング・グループ報告書 高齢社会における資産形成・管理」に記載された、老後収支の現状に関する報告です。

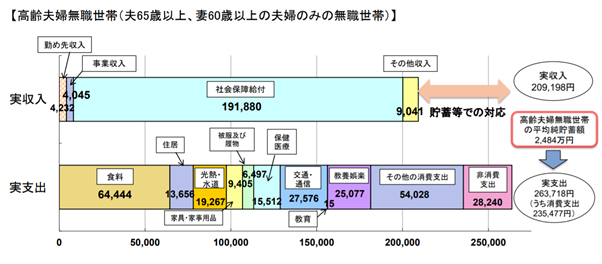

図1

出典:金融庁 金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」令和元年6月3日

この図をみると「夫65歳以上妻60歳以上・夫婦のみ・無職世帯」の平均的な実収入は209,198円であるのに対し、実支出の平均は263,718円。

263,718円(支出)ー 209,198円(収入)=54,520円

つまり、毎月54,520円の赤字であることがわかります。

この赤字が20年続くと約1,308万円、30年続くと約1,962万円の資金が不足すると予測されるため、老後には2,000万円程度の貯蓄が必要とされたのです。

これが老後2,000万円問題の正体です。

しかし、実はこの話にはまだ続きがあります。

同じ報告書の中で、高齢夫婦・無職世帯の平均純貯蓄額は、2,484万円と報告されています。

つまり、あくまで平均ではありますが、現状、多くの方が老後の生活を年金と貯蓄でやりくりできているということなのです。

当時もこのことは報道されていたはずですが、2,000万円という金額が一人歩きしてしまい、この事実に多くの人の目が向かなかった印象は否めません。

あくまでモデルケースであることを理解する

多くの高齢世帯で「やりくりできている事実」を知って、少し安心されたのではないでしょうか。

しかしここで留意したいのは、このデータの支出には「老人ホームの介護費」や「住宅リフォーム費」などの特別支出が含まれていないこと。

また、この数値はあくまでモデルケース世帯の平均値であるという点です。

受け取れる年金や支出は各家庭によって大きく異なるため、自分のケースの金額を把握しておくことが大切なのです。

将来の不安要素

現状、貯蓄で不足額を補えていても、将来はどうなるかわかりません。

その要因はこちらの3つです。

- 長生きリスク

- 退職金の減少

- 公的年金額の減少

このうち「退職金の減少」と「公的年金額の減少」についてみてみましょう。

退職金の減少

老後の生活を支えているのは年金と退職金ですが、現在の退職金はピーク時に比べ約3〜4割程度減少しており、この減少は今後も続くことが予測されます。

出典:金融庁ウェブサイトhttps://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf

その理由は、働き方の多様化です。

近年、転職はもちろん副業やフリーランスなど、若者を中心に「一か所にとどまらず自分のスキルを活かした働き方」が広がっています。

この働き方には「時間に縛られず働き続けられるメリット」がある一方、会社の制度によっては「退職金が受け取れない、または少ない可能性がある」などのデメリットもあります。

よって、転職や副業、フリーランスといった働き方を選択する場合は、より多くの老後資金を備えておく必要があるのです。

公的年金額の減少

公的年金は老後収入の柱です。しかし、その年金給付額も今後減っていく可能性があります。

「マクロ経済スライド」をご存知でしょうか。

年金制度を長期間安定的に運営するためには、年金給付と保険料負担のバランスを保たなくてはいけません。

しかし少子高齢化が進み、働く世代が減少すると、このバランスが崩れてしまいます。

そこでバランスを保つために「マクロ経済スライド」という年金の給付水準を自動的に調整する仕組みが取られているのです。

つまり、これから少子高齢化が進むと、マクロ経済スライドにより公的年金の給付額が自動的に調整されて減少することが予測されるのです。

結論。老後2,000万円問題が本当に伝えたかったこと

- 「長生きリスク」

- 「退職金の減少」

- 「公的年金額の減少」

この3つの不安要素により、私たち現役世代が迎える老後は今よりも厳しい状況となるでしょう。

私たちは、自分の力で自分の人生を守っていかなければならないのです。

具体的には、

「どのような老後を過ごしたいのか」

「そのために準備する額はいくらか」

これらを「見える化」して、資産や収入が足りないのであれば、あらゆる面からその対応策を考え実行していかなければなりません。

これが、老後2,000万円問題が私たちに本当に伝えたかったことなのです。

老後資金が足りないかも…対応策は?

では、老後資金を見える化して現状と照らし合わせ「このままでは足りないかもしれない」と感じたら、どのような行動を取ればよいのでしょうか。

基本は次の4つです。

ただし、年代によって重視すべきポイントが異なってきます。

- 支出を見直す

- できるだけ長く働く

- 公的年金を受け取るタイミングを繰り下げる

- 資産運用を始める・継続する

現役期(20代〜40代)

現役期のメリットは、老後まで「時間」がたっぷりあることです。

いざという時の緊急資金は預貯金などで備えながら「つみたてNISA」や「iDeCo」などの非課税制度を活用して、なるべく早く資産運用を始めましょう。

もし、現時点で「投資に回す余裕資金がない」「収入が少ない」などの理由で運用にふみきれないのであれば、たとえば、月1回500円のコーヒー代を投資に回してみましょう。

このように、ほんの少額からでも長期・分散・積立投資を習慣化していけば、将来安定的に資産形成できる可能性は十分にあります。

現役期に大切なことは、長生きリスクに備えて資産形成を行うことの重要性を認識し、なるべく早く対策を実行することです。

リタイヤ期前後

リタイヤ期は、目前にせまる老後を見据えて、4つの対策についてより具体的に行動を起こさなければなりません。

支出の見直し

老後収支のマイナスが大きくなればなるほど、貯蓄で備えなければならない金額も増えていきます。しかし、役時代の生活水準を変えられないまま、老後を過ごす方が多いようです。

老後を迎え収入が減ったとき、すぐに支出とのバランスを整えられるように、今のうちから家計をコントロールできる力を身につけておきましょう。

収入を増やす「できるだけ長く働く」

老後もつづけて働くかどうかは、各個人の考え方によるところではありますが、長く働けばその分収入が増えることは間違いありません。

生き甲斐やライフプランと照らし合わせて選択するとよいでしょう。

ただし「延長雇用」や「再雇用」の収入は、現役時代の収入よりも下がる可能性が高いのでライフプランを立てる際は注意しておきましょう。

収入を増やす「公的年金を受け取るタイミングを繰り下げる」

公的年金を65歳で請求せずに、66歳〜70歳に繰り下げて受給することで、最大で42%年金額が増額されます。

長生きリスクに備えるには繰り下げ受給は有効ですが、私的年金の有無や働き方などから総合的に判断して決めましょう。

資産運用を始める・継続する

リタイア期は現役期に比べて老後までの時間が少ないとはいえ、人生を長い目でみるとまだまだ時間はあります。

老後のお金を長生きさせるという観点で資産を運用し、その資産の取り崩し方についても計画しておきましょう。

また、リタイア期は「退職金の運用方法」にも注意しておかなければなりません。

老後資金が不足しているからと焦ってしまい、退職金をまとめて投資に回すことは控えましょう。

なぜなら、退職金は余裕資金ではなく「生活に必要不可欠な資金」だからです。

だからこそ「長期・分散・積立投資」で目減りしない資産を形成していくことが大切になります。

ただし、一概に「老後に株式などの高リスク商品を保有するのはよくない」といっている訳ではありません。

投資は保有する資産額や投資経験、年齢、本人の性格など、あらゆる要素を加味したリスク許容度をもとに行うものです。

老後の資産運用についても、自身の「リスク許容度」と照らし合わせて配分を決めていきましょう。

まとめ

老後2,000万円問題は、長生きリスクや退職金・公的年金額の減少といった将来の不安要素に備え、取り組まなければならない「自助」の大切さを教えてくれました。

そして、老後の備えが足りないときの対応策には

- 支出を見直す

- 可能なかぎり長く働く

- 公的年金を受け取るタイミングを繰り下げる

- 資産運用を始める・継続する

この4つの方法があり、現役期とリタイア期で重視するポイントが違うことから、それぞれ自分にあった対策を取ることが大切であるとお伝えしました。

まずは自分だけの老後の「見える化」、そして具体的な目標に向けて行動を起こすことです。

みんなで理想の老後を迎える準備を進めていきましょう。

関連記事